¿Cómo hacer un análisis de mercado de arriba a abajo o «Top-Down»?

En este artículo, pretendo aclarar algunos conceptos muy importantes relativos a la manera de realizar los análisis del mercado. Sois muchos los que me preguntáis por donde empiezo, que espacio temporal importa más, que activo es el principal. Aunque ya he respondido en varias ocasiones a dicha pregunta, aquí me propongo resumir el proceso que considero más valioso: el análisis “Top-Down”.

Este tipo de enfoque implica llegar a conclusiones generales mirando índices amplios, da igual el activo que estemos analizando. Por el lado de Renta Variable la idea es ver que hace el índice de Renta Variable Mundial, como por ejemplo el MXWD (índice de Morgan Stanley de Equity Mundial). Si estamos analizando los mercados de materias primas, que hace el CCI (índice Continuo de Commodities). Si estamos mirando Forex, que hace por ejemplo el Dólar Index, o el Euro Index, en lugar de un par en concreto. Y así podríamos sacar una visión muy global del activo. A continuación, se puede descender en el foco generalista hacia un foco geográfico más concreto o de subsector. Por ejemplo, no la bolsa a nivel mundial sino la bolsa europea, la bolsa latinoamericana, la asiática, donde juntamos varios países en un único índice. Lo mismo sería en el caso de las commodities, donde analizaríamos el sector de metales, el de energía, el de agricultura, etc. En el de renta fija, podríamos agruparlos por áreas problemáticas, por ejemplo, los bonos periféricos (España, Portugal, Italia, Grecia, etc), y por otro lado los bonos refugio (países del norte de Europa).

¿Y para que se preguntará más de uno?

Porque este enfoque tiene dos grandes ventajas:

- Me permite tener una visión global del mercado. No me obsesiono con las ramas, sino que veo el bosque en su conjunto.

- Porque es más fácil maximizar la toma de decisiones respecto a donde alocamos nuestras inversiones. Este punto lo voy a desarrollar un poco más porque es muy importante.

Análisis Generalista y posterior Análisis Relativo.

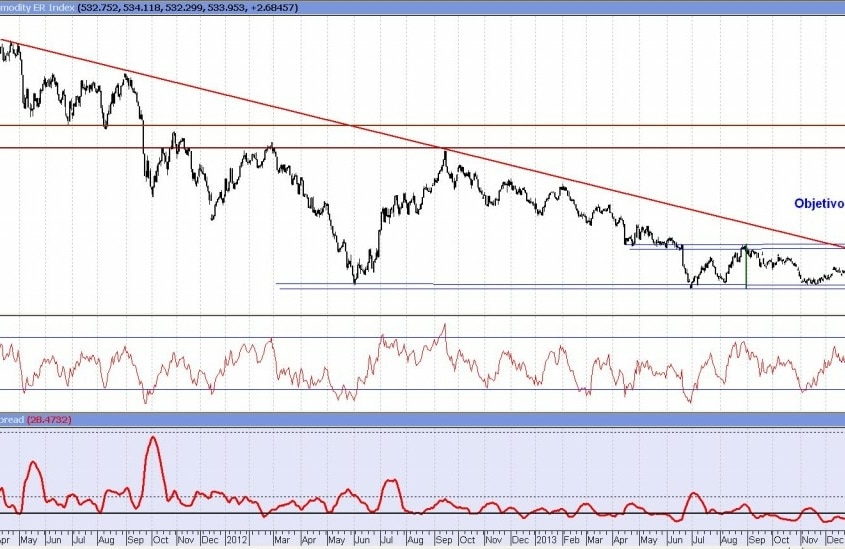

Para no repetir todo el proceso, sabéis que recientemente he analizado la situación del índice de commodities (CCI) y he puesto de manifiesto el riesgo existente de que se produzca un fuerte movimiento al alza. La ruptura ya se ha producido como podéis ver en el siguiente gráfico:

El que quiera ver el análisis lo tiene aquí.

Esto nos lleva, (al menos a mi), a la conclusión general de que hay que esperar un proceso fuerte alcista en los commodities de modo global. Es decir, ya tengo claro el punto 1 que mencionaba antes en lo que se refiere al activo de materias primas. ¿Pero qué significa el punto 2? Si de verdad me creo este análisis, ¿qué compro?

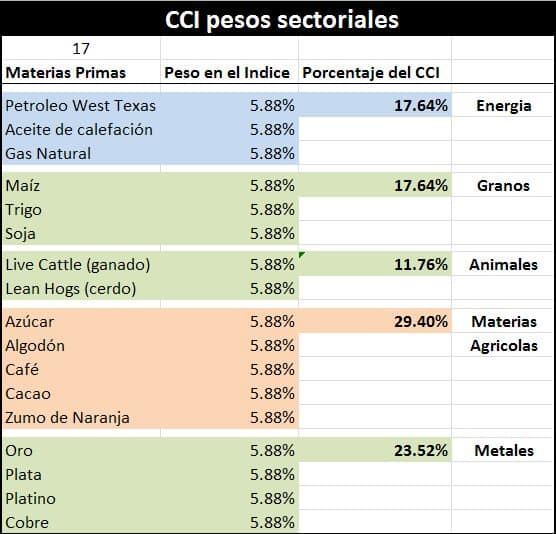

El índice CCI está compuesto de 5 subsectores con un total de 17 activos. Y son estos:

Los 17 activos están equiponderados, es decir, todos pesan lo mismo dentro del índice. Si la idea es que el CCI va a subir, eso implica que como mínimo un grupo de los 17 va a subir mucho para compensar aquellos otros que bajen o que se queden planos. Tal vez suban casi todos. Tal vez unos pocos suban muchísimo y el resto nada. A lo mejor unos pocos suben muchísimo y otros bajan un poco. Es muy importante despejar esta duda antes de alocar nuestro dinero. Hay dos formas de realizar el análisis. Podemos crear fichas de análisis para cada uno de los componentes y ver qué objetivo nos sale, pero eso siempre será muy subjetivo ya que normalmente podemos tener distintos objetivos según la visión más o menos agresiva que queramos darle. Sirve, pero no es muy eficiente y es difícil comparar entre los resultados obtenidos.

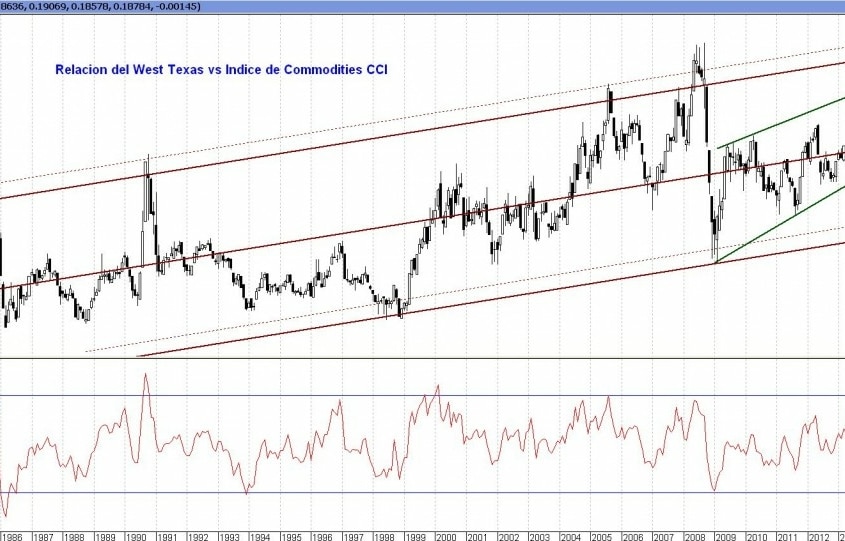

La otra manera es ver, en términos relativos, los 17 componentes comparados con el CCI. Aquí os dejo 3 ejemplos: el Gas Natural vs CCI, el West Texas Oil vs CCI y el ORO vs CCI.

Como podéis ver se ha formado una estructura de vuelta (hombro-cabeza-hombro invertido en el gráfico relativo, con objetivo claramente por encima de los niveles actuales. El objetivo coincide con una zona pivote que actuará de resistencia. Pero lo cierto es que queda bastante recorrido a favor de Gas Natural frente a CCI, lo cual significa que es un componente que probablemente lo hará mejor que el CCI y si estoy pensando que el CCI va a subir…Gas Natural es una opción muy buena para expresar mi idea alcista. A partir de aquí se puede hacer lo mismo que os enseño en los procesos de análisis de cualquier activo, es decir, ver tendencias, soportes, resistencias, formaciones, objetivos, fibonacci, etc. Vamos con el siguiente análisis:

Este gráfico lo he puesto en un plazo mucho más largo, desde 1983. La razón es para que veáis como de intensa y ordenada es la relación entre el petróleo West Texas y su índice. Como podéis ver la línea de en medio es una Regresión sobre el total del periodo. Que significa una línea de regresión: es la línea que mejor se ajusta a todos los datos desde 1983, es decir el punto de equilibrio durante todo este conjunto de historia. Actualmente estamos cerca del punto de equilibrio, pero la tendencia de largo plazo favorece al Crudo frente al índice, de ahí que veáis un canal alcista. Además, he dibujado las líneas paralelas por arriba y por abajo de la línea central de regresión para que podáis ver como los excesos a favor y en contra del Crudo West Texas relativos a su índice CCI mantienen unos recorridos ordenados. Son desviaciones de 1.5 veces, lo cual me indica cuando el recorrido se ha extendido demasiado y debo estar atento a posibles señales para jugar correcciones en contra. En este momento estamos en un punto equilibrado, cerca de la línea de regresión, pero con tendencia de fondo favorable al Crudo y con tendencia a corto alcista favorable también al Crudo, lo voy a utilizar para expresar mi jugada de CCI al alza.

Por último, vamos con el ORO. Podéis apreciar una tendencia de largo plazo alcista a favor del oro, PERO desde 2012 estamos dentro de un canal bajista de corto-medio plazo que aún está activo. Parece que dicho canal se puede descomponer en 5 ondas de Elliot, lo cual quiere decir que puede tratarse de la onda A correctiva de un total de A-B-C, contra la tendencia secular. Las señales de divergencia en RSI y la ruptura de la directriz bajista en RSI son muy claras, y dan apoyo a que el ORO pueda seguir haciéndolo bien (mejor que el CCI), tal vez incluso veamos la onda B, que podría llevarnos a hacer un pullback contra la línea de tendencia verde claro que se ha roto y contra la zona pivote entre 2.7 y 2.8, que es una resistencia muy fuerte. Si llegásemos ahí recuperaríamos un 38.2% de todo el proceso bajista desde 2012. Y a partir de ahí existe el riesgo de rechazo y que nos metamos en una onda C impulsiva a la baja (que lo haga claramente peor que el CCI), que nos lleve a testear la directriz alcista secular que pasa por 1.9. Por tanto, y suponiendo que no me equivoque de cabo a rabo (cosa altamente probable), podríamos estar en una fase pro-oro pero meramente de corto plazo. Es un activo bueno para haber liderado el inicio de la recuperación del CCI pero no parece un buen activo para quedarse largo y jugar toda la extensión alcista del CCI. Por tanto, cerrare en el objetivo previsto y migraré mi posición a otro commodity con más potencial.

Esto es una búsqueda relativa de como maximizar mi inversión una vez tengo la idea general de lo que quiero hacer. Lógicamente, habría que hacerlo con los 17 componentes. Si os ha parecido interesante, en la próxima entrada os enseñaré lo que deberíais hacer cuando operáis en acciones.